Muita gente olha para a taxa Selic em 15% e acredita que os fundos imobiliários perderam completamente a atratividade. Afinal, se a renda fixa está pagando 15% ao ano, por que arriscar em ativos de renda variável que distribuem dividendos de 9%, 10% ou 11%?

A resposta não é tão simples. Os fundos imobiliários continuam sendo uma alternativa interessante para quem busca renda passiva mensal e diversificação, desde que o investidor saiba identificar quando eles estão baratos e descontados.

O que significa comprar um fundo imobiliário barato?

O que significa comprar um fundo imobiliário barato?

Comprar barato não é só olhar para a queda no preço. Significa aumentar a quantidade de cotas compradas com o mesmo capital, o que gera mais dividendos recorrentes.

Exemplo prático:

Com R$10.000 investidos a R$75 por cota, você teria 133 cotas.

Se o preço cai para R$58, o mesmo valor compra 172 cotas.

Se o fundo paga R$1 por cota em dividendos, no primeiro caso você recebe R$133 por mês. No segundo, R$172. Ou seja, comprar barato aumenta o retorno em dinheiro e melhora o dividend yield.

Selic a 15%: ameaça ou oportunidade para os FIIs?

É verdade que uma Selic em 15% torna a renda fixa extremamente atrativa. Porém, o que muitos esquecem é que a renda dos fundos imobiliários é corrigida pela inflação, já que os aluguéis são reajustados por índices como IPCA e IGP-M.

Isso significa que, na prática, um fundo que paga 10% ao ano funciona como um IPCA + 10%. Hoje, não existe título público que ofereça esse tipo de retorno de forma líquida e isenta de imposto, como acontece nos FIIs.

Além disso, juros altos derrubam os preços dos fundos imobiliários na Bolsa, abrindo oportunidades para investidores de longo prazo comprarem ativos descontados.

Como identificar FIIs descontados em 2025?

Alguns critérios ajudam a selecionar fundos baratos sem confundir preço baixo com problema real:

Preço/Valor Patrimonial (P/VP) abaixo de 1: indica que o fundo vale mais do que está sendo negociado.

Receita crescente: fundos com contratos de aluguel reajustados pela inflação tendem a melhorar resultados mesmo com Selic alta.

Dividendos estáveis ou em alta: sinal de qualidade e resiliência.

Exemplo prático: quando preço cai, mas o resultado melhora

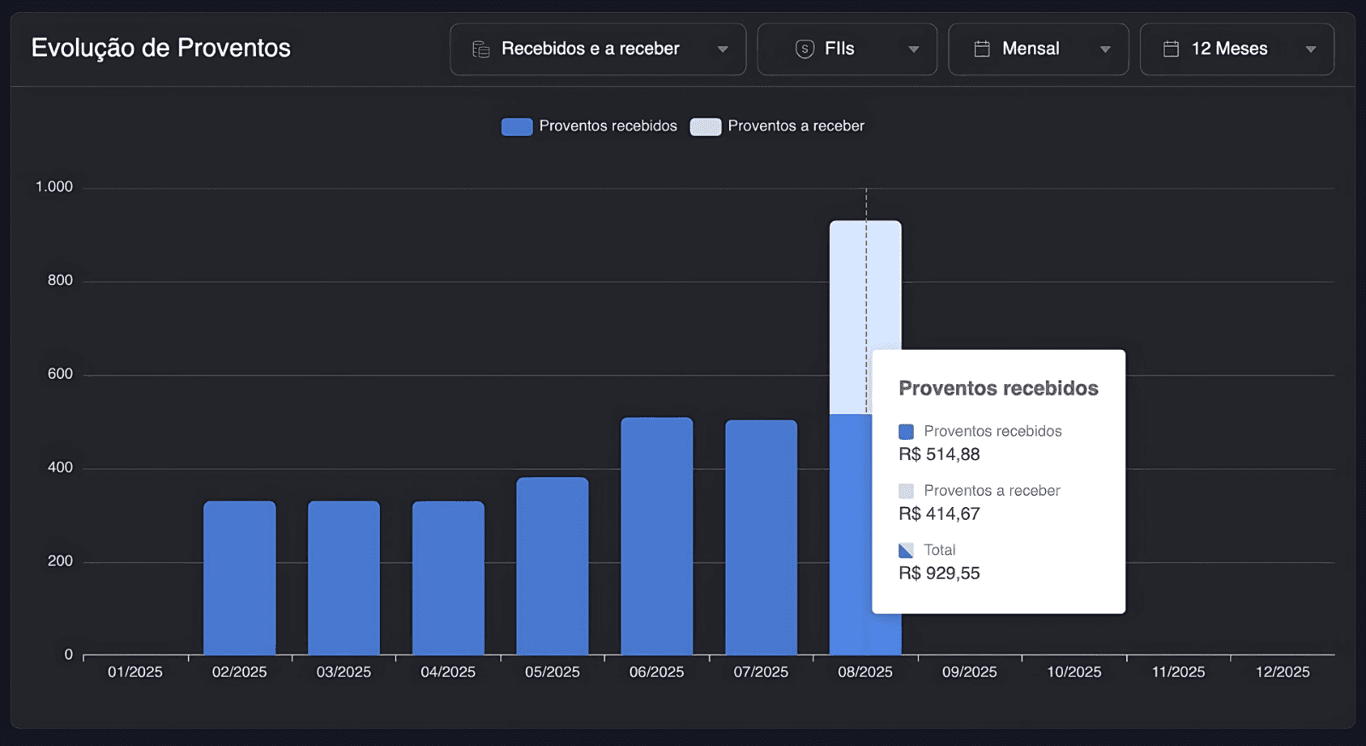

Um exemplo claro é o fundo KNIP11. Ele já foi negociado acima de R$ 100 no passado e hoje está cotado na faixa de R$ 86 a R$ 90, ou seja, com um desconto relevante em relação ao valor que já atingiu.

Apesar dessa queda de preço, o fundo segue entregando resultados sólidos: seu dividend yield anual gira em torno de 12% a 13%, e o indicador P/VP está próximo de 0,94, mostrando que as cotas são negociadas abaixo do valor patrimonial.

Isso significa que, além de estar mais barato na Bolsa, o investidor recebe um rendimento expressivo. Nos últimos 12 meses, os dividendos pagos somaram cerca de 12,5% do valor da cota, um patamar bastante competitivo quando comparado tanto à renda fixa quanto a outros ativos de risco.

Esse é um exemplo clássico de como a queda no preço de mercado pode abrir oportunidade para comprar mais barato sem que a qualidade do fundo tenha se deteriorado.

Limitações da análise só por números

É essencial lembrar que olhar apenas para indicadores não garante sucesso. Outros pontos críticos precisam ser avaliados:

Gestão do fundo

Localização e qualidade dos imóveis

Vacância física (imóveis vazios) e financeira (aluguéis não pagos)

Perfil dos inquilinos e contratos atípicos

FIIs com inquilinos fortes (Google, Amazon, grandes varejistas, bancos) oferecem mais segurança, mesmo em cenários de Selic alta.

Fundos imobiliários em 2025: ainda vale a pena?

Com a Selic a 15%, a renda fixa domina as manchetes e atrai muitos investidores de curto prazo. Mas para quem pensa em longo prazo, os fundos imobiliários continuam oferecendo diferenciais que a renda fixa não traz:

Proteção contra a inflação

Isenção de IR sobre dividendos

Possibilidade de valorização das cotas quando os juros caírem

Em resumo: os FIIs seguem atrativos, mas exigem cautela e seleção cuidadosa dos fundos mais resilientes e descontados.